“芯”闻摘要

存储芯片合约价预测

半导体IPO年度盘点

功率半导体开始涨价?

两天三起并购案

中国集成电路进出口数据

1

存储芯片合约价预测

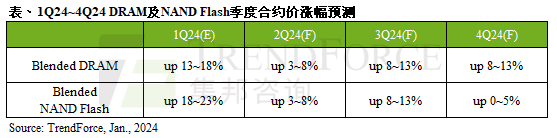

据TrendForce集邦咨询研究显示,DRAM产品合约价自2021年第四季开始下跌,连跌八季,至2023年第四季起涨。NAND Flash方面,合约价自2022年第三季开始下跌,连跌四季,至2023年第三季起涨。在面对2024年市场需求展望仍保守的前提下,二者价格走势均取决于供应商产能利用率情况。

其中,针对第一季价格趋势,TrendForce集邦咨询预测,维持先前预测,DRAM合约价季涨幅约13~18%;NAND Flash则是18~23%。不过,第二季DRAM、NAND Flash合约价季涨幅皆收敛至3~8%。

第三季进入传统旺季,两者合约价季涨幅有机会同步扩大至8~13%。其中,DRAM方面,因DDR5及HBM渗透率提升,受惠于平均单价提高,带动DRAM涨幅扩大...详情请点击《研报 | 2024年DRAM、NAND Flash季度合约价预测》

2

半导体IPO年度盘点

2023年,在全球经济逆风以及消费电子市场疲软因素冲击下,半导体产业经历下行调整周期。资本市场上,由于证监会IPO政策收紧,2023年半导体行业上市进度有所放缓,上市企业数量与融资规模减少,部分企业终止IPO,但2023年半导体领域IPO仍旧有不少亮点。

全球半导体观察不完全统计,去年共有23家半导体相关企业成功上市,市值超3000亿元。另有60家半导体企业IPO获得最新进展,未来有望登陆资本市场。已上市与排队企业中,材料、设备、IC设计、晶圆代工、封测等产业链环节均有涉及,应用领域则涵盖物联网、显示器、图像传感器、汽车芯片、存储器等众多产业....详情请点击《年度盘点 | 半导体IPO:23家成功上市、60家蓄势待发,未来何去何从?》

3

功率半导体开始涨价?

2019至2022年间新能源汽车、光伏、半导体等下游需求持续旺盛,全球范围内晶圆产能不足,功率半导体行业供不应求,曾出现多次涨价,其中IGBT、SiC MOSFET等十分紧俏。自2022年以来,全球范围内产能逐步释放,功率半导体市场行情回落,从二三极管、晶体管、中低压 MOS到高压MOS都出现供需反转并大幅降价;加之消费电子市场疲软大背景下,库存去化成为功率半导体市场近两年主旋律。

然而,自2023年12月至今年1月,媒体报道包括捷捷微电、三联盛、蓝彩电子、扬州晶新、深微公司在内的五家本土功率半导体厂商纷纷发出涨价涵调涨旗下产品价格。当前功率半导体库存去化显著,且终端需求渐渐出现回暖迹象,功率半导体行业是否已触底反弹?...详情请点击《涨价函纷飞,功率半导体乘势而起?》

4

集成电路进出口数据

根据中国海关总署最新公布数据,2023年中国集成电路(IC)进出口数量和金额均出现下降。值得注意的是,我国正在不断提高本地芯片产量以应对未来长期发展。

进口数据上,2023年中国累计进口集成电路4795亿颗,较2022年下降10.8%;进口金额3494亿美元,下降15.4%。此外,2023年中国二极管和类似半导体组件(普通商品芯片的代表)的进口量也下降了23.8%。在出口数据方面,2023年中国累计出口集成电路2678亿颗,较2022年下降1.8%;出口金额13.60万美元,下降10.1%。

2023年在经济逆风影响下,全球消费电子端特别是智能手机和笔记本电脑持续疲软。另外,在国外相关出口管制措施下,我国在部分先进芯片购买上严重受限。目前,我国正在不断提高本地产量以减少对进口芯片依赖的影响...详情请点击《2023年中国芯片:进口额下滑15.4%,进口量下降10.8%》

5

两天三起并购案

迈入2024年,半导体行业并购火热,1月15日及16日,半导体行业发生三起收购案。

1月15日,芯片设计公司神盾股份宣布与乾瞻科技分别召开董事会,通过了以现金及神盾发行新股的交易方式取得乾瞻科技已发行的100%股权的收购案。同日,芯片设计服务厂商智原发布公告,公司以2000万美元(约合人民币1.44亿元)收购台积电IP供应商——美国Aragio Solution公司,取得该公司100%普通股股权。

1月16日,EDA及半导体IP大厂新思科技和工业软件大厂Ansys正式宣布,双方已经就新思科技收购Ansys事宜达成了最终协议。该收购总价值约为350亿美元,是2024年开年最大的并购案,同时从成交金额350亿美元(约2500亿人民币)来看,此次收购是近年来科技行业宣布的最大交易之一…详情请点击《两天内三起并购案,涉及2024开年EDA最大全球收购!》

封面图片来源:拍信网