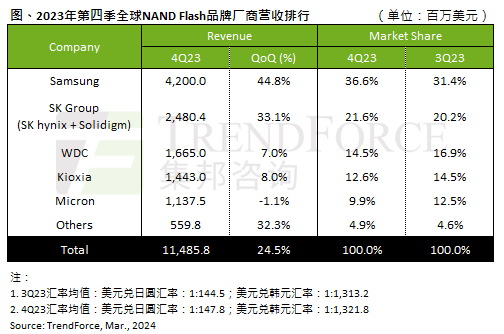

TrendForce集邦咨询:2023年第四季NAND Flash产业营收季增24.5%,预期第一季将续增两成

据TrendForce集邦咨询研究显示,2023年第四季NAND Flash产业营收达114.9亿美元,季增24.5%。主要受惠于终端需求因年终促销回温,加上零部件市场因追价而扩大订单动能,位元出货较去年同期旺盛;同时企业方面持续释出2024年需求表现优于2023年的看法,且启动策略备货带动。

展望今年第一季,在供应链库存水位已大幅改善以及价格仍处于上涨的态势下, 客户为避免供货短缺及成本垫高的风险, 持续增加采购订单。因此, 尽管第一季为传统淡季,但受惠订单规模持续放大,激励NAND Flash合约价平均涨幅高达25%,故TrendForce集邦咨询预估第一季NAND Flash产业营收仍会季增两成。

第四季营收以三星(Samsung)成长幅度最高,主要是服务器、笔电与智能手机需求均大幅成长,即使并未完全满足客户订单数量位元出货量,但季增仍达35%,平均销售价格季涨12%,带动营收上升至42亿美元,季增44.8%;SK集团(SK Group)受惠于价格大幅回升,第四季营收达24.8亿美元,季增33.1%,位居第二名。

西部数据(Western Digital)第四季位元出货量季减2%,平均售价季增10%,带动NAND Flash部门营收来到16.7亿美元,季增7%。据了解,第四季零售市场SSD受惠于价格反弹,刺激出货大幅增长,库存水位甚至下滑至过去四年来的历史新低;铠侠(Kioxia)获PC及智能手机客户备货订单,位元出货小幅成长,第四季营收为14.4亿美元,季增8%。

由于产业在2023年面临最严峻的供过于求市况,虽然4Q23价格攀升近一成,但美光(Micron)为了改善获利,明显减量供应,位元出货量季跌逾10%,影响营收下滑至11.4亿美元,季减1.1%。此外,据TrendForce集邦咨询了解,美光认为今年NAND Flash需求位元须年增15~20%,且要加上产能持续调控,在供给位元与需求位元的平衡下,产业才能有机会出现获利可能。